- CITY GUIDE

- PODCAST

-

19°

19°

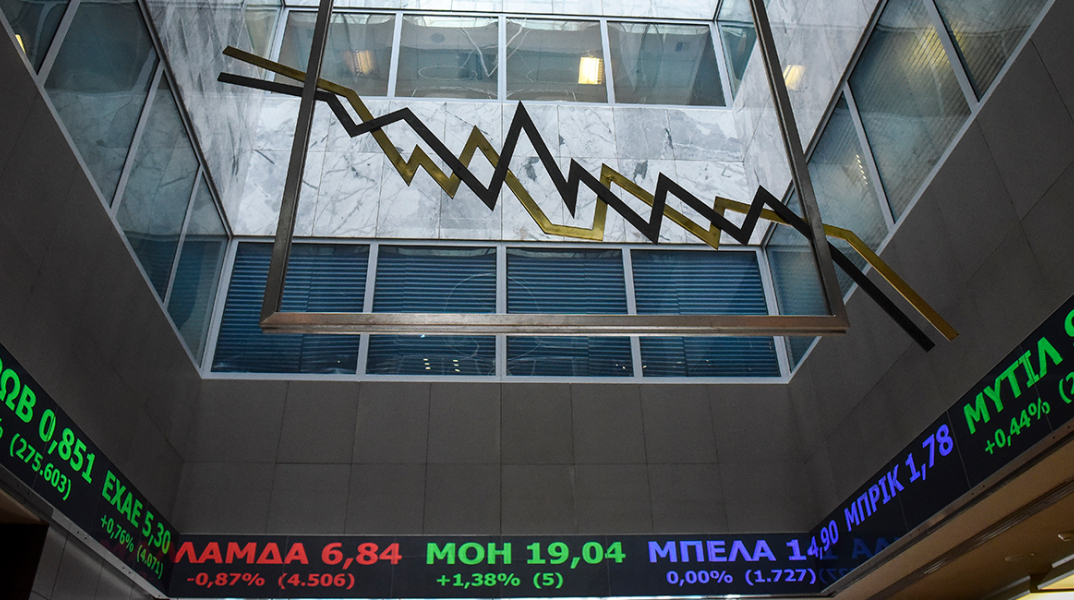

Goldman Sachs: Αδύναμες στα «σοκ» οι ελληνικές τράπεζες

Περιορισμένες οι αντιδράσεις σε αναταράξεις εσωτερικού ή εξωτερικού, οικονομικής ή πολιτικής φύσεως

Στελέχη της Goldman Sachs είχαν επαφές στα τέλη του περασμένου μήνα με τραπεζικά στελέχη της Ελλάδας και υπεύθυνους χάραξης πολιτικής. Ανάμεσα στα όσα συζητήθηκαν ότι ο στόχος μείωσης των μη εξυπηρετούμενων ανοιγμάτων (NPEs) στο 15-25% μέχρι το 2021από 48% το β’ τρίμηνο του 2018.

Δημοσίευμα του capital.gr παραθέτει τα θετικά και αρνητικά στοιχεία που εντόπισε η αμερικανική τράπεζα στον ελληνικό τραπεζικό κλάδο για ένα τέτοιο σχέδιο. Το βασικό πρόβλημα είναι η αδυναμία των ελληνικών τραπεζών να αντέξουν τα «σοκ», είτε αυτά έρχονται από το εξωτερικό, είτε από το εσωτερικό. «Σοκ» που μπορεί να είναι οικονομικής ή πολιτικής φύσεως.

Σύμφωνα με το capital.gr η αμερικάνικη τράπεζα διαπίστωσε τα εξής:

Θετικά:

1. Μακροοικονομικά: Ισχυρή μακροοικονομική δυναμική που βασίζεται κυρίως στην εξωτερική ζήτηση και στον τουρισμό.

2. Ανάκαμψη της αγοράς ακινήτων: Ο ρυθμός ανάπτυξης των τιμών κατοικιών επέστρεψε σε θετικό έδαφος (+1% το 2018) για πρώτη φορά μετά από μια δεκαετία, χάρη στην ισχυρή ζήτηση από τους ξένους καθώς και λόγω της περιορισμένης προσφοράς.

3. Βελτίωση δημοσιονομικών μεγεθών: Υπάρχει βελτίωση του κρατικού ρίσκου, καθώς το κεφαλαιακό μαξιλάρι καλύπτει τις ανάγκες αναχρηματοδότησης για τα επόμενα δυο χρόνια τουλάχιστον.

4. Φιλόδοξοι στόχοι NPEs: Ο δείκτης NPEs των ελληνικών τραπεζών αναμένεται να φτάσει το 15-25% μέχρι το 2021, υποδηλώνοντας μείωση 50% μέσα σε τρία χρόνια.

- Δευτερογενής αγορά πώλησης των NPEs: Υπάρχει η εκτίμηση πως οι πωλήσεις θα παίξουν μεγαλύτερο ρόλο στα σχέδια μείωσης των NPEs των τραπεζών το 2019-2021, με την αγορά να αναμένεται να διπλασιαστεί σε σχέση με τα 12 δισ. ευρώ σε NPEs (ονομαστική αξία) το 2018. Με βάση τις πρόσφατες συμφωνίες και τις ενδείξεις από διάφορους παράγοντες (τράπεζες και υπηρεσίες), έχουν πωληθεί μη εξασφαλισμένα NPEs στα 4-6 σεντς, ενώ τα εξασφαλισμένα NPEs θα μπορούσαν να πωληθούν στα 30 σεντς αν και αυτό θεωρείται το ανώτατο όριο.

- Τιτλοποίηση στεγαστικών δανείων: Αυτό το νέο κανάλι θα βοηθήσει στο "ξεφόρτωμα" του πιο προβληματικού τμήματος των NPEs (τα στεγαστικά) δεδομένων των δυσκολιών που σχετίζονται με την επανάκτηση των εγγυήσεων.

5. Στρατηγικοί κακοπληρωτές: οι στρατηγικοί κακοπληρωτές αντιστοιχούν σε σημαντικό μερίδιο των NPEs (περίπου 15-20% στις μεγάλες επιχειρήσεις και μεγαλύτερο ποσοστό στα στεγαστικά). Οι ηλεκτρονικοί πλειστηριασμοί οι οποίοι έχουν ξεκινήσει από το α’ εξάμηνο του 2018 αναμένεται ευρέως να έχουν θετική επίπτωση στις ρυθμίσεις δανείων και αναδιαρθρώσεις, αν και τα αποτελέσματα μέχρι στιγμής είναι απογοητευτικά. Γενικά, οι διαρθρωτικές μεταρρυθμίσεις που έχουν στόχο τους στρατηγικούς κακοπληρωτές υποδηλώνουν προοπτικές για βελτίωση της αναλογίας των NPLs ταχύτερα σε σχέση με την ανεργία με την πάροδο του χρόνου.

6. Ομαλοποίηση του προφίλ χρηματοδότησης: με τον κλάδο να αναμένεται να απεμπλακεί πλήρως από τον ELA το αργότερο μέχρι το α’ τρίμηνο του 2019, θα επωφελείται ταυτόχρονα από τις συνεχιζόμενες εισροές καταθέσεων, βελτιώνεται έτσι το προφίλ χρηματοδότησης.

7. Καθαρά δάνεια: παρά την ισχνή "υγιή" ζήτηση, οι τράπεζες αναμένουν ο αυξανόμενος εταιρικός δανεισμός να αντισταθμίσει πλήρως τη συνεχιζόμενη απομόχλευση στο κομμάτι της λιανικής (καταναλωτικά, στεγαστικά) οδηγώντας σε θετική ανάπτυξη ακόμα και από το 2019.

8. Προμήθειες: η σταδιακή άρση των capital controls είναι θετική, καθώς οδηγεί σε μεγαλύτερη χρήση πιστωτικών καρτών και αναλήψεων. Επίσης, τα υψηλότερα επίπεδα δανειοδότησης που αναμένονται το 2019 θα είναι υποστηρικτικά στη δημιουργία προμηθειών.

9. Εξυπηρετούμενα δάνεια που γίνονται μη εξυπηρετούμενα: Υπήρχαν κάποιες ανησυχίες το β’ τρίμηνο αναφορικά με τον υψηλό αριθμό των δανείων που γίνονται ξανά μη εξυπηρετούμενα καθώς οδήγησαν συνολικά τα defaults υψηλότερα των ρυθμίσεων σε ορισμένες περιπτώσεις. Ορισμένες τράπεζες ωστόσο έχουν δείξει πως έχουν αναδιαμορφώσει τις πλατφόρμες και πολιτικές αναδιάρθρωσης ώστε να προσφέρονται στους πελάτες πιο βιώσιμες λύσεις, όπως το "κούρεμα" υπό όρους ή η εξόφληση με έκπτωση, κλπ. Αυτό αναμένεται να μειώσει τα περιστατικά εκ νέου "κοκκινίσματος" των δανείων τα επόμενα τρίμηνα.

Αρνητικά:

1. Μακροοικονομικά: Η ανάκαμψη έχει μόλις ξεκινήσει (το πραγματικό ΑΕΠ αναμένεται να φτάσει το 2% φέτος, για πρώτη φορά από το 2008) ωστόσο αυτή η δυναμική εξακολουθεί να υπολείπεται αυτής που σημειώθηκε σε άλλες χώρες της Νότιας Ευρώπης (Ισπανία).

2. NPEs: Όσο φιλόδοξοι και αν είναι οι στόχοι για τη μείωση των NPEs, τα NPEs αναμένεται να παραμείνουν σε αυξημένα επίπεδα (και σε πολύ υψηλότερα σε σχέση με άλλες χώρες της ευρωπεριφέρειας) για πολύ μεγάλο χρονικό διάστημα.

Οι τράπεζες αναμένεται με δυσκολία να δημιουργήσουν κεφάλαια οργανικά καθώς τοποθετούν όλα τα προ προβλέψεων έσοδα (PPI) στο χτίσιμο προβλέψεων ώστε να αυξήσουν τα επίπεδα κάλυψης στα δάνεια κοντά σε αυτά που ζητά η αγορά. Επίσης υπάρχει περιορισμένη ικανότητα επιτάχυνσης της μείωσης των NPEs δεδομένων: 1) του κανονισμού για τον αναβαλλόμενο φόρο, 2) της δυνατότητας απορρόφησης στην αγορά NPEs και 3) των χαμηλότερων από τις αναμενόμενες ρυθμίσεις.

Συγκεκριμένα, τα αποτελέσματα του β’ τριμήνου 2018 εμφάνισαν defaults που υπερβαίνουν τις ρυθμίσεις, λόγω 1) του σημαντικού αριθμού των re-defaults μετά το τέλος της περιόδου χάριτος λόγω μη βιώσιμων όρων αναδιάρθρωσης και 2) των χαμηλότερων από τις αναμενόμενες ρυθμίσεις μετά την εισαγωγή των ηλεκτρονικών πλειστηριασμών.

Επιπλέον, ορισμένοι "παίκτες" παραδέχονται επιλεκτικές κινήσεις στα χαρτοφυλάκια που πωλούνται στις πρώτες συμφωνίες του τραπεζικού κλάδου, υποδηλώνοντας πως οι μελλοντικές συμφωνίες μπορεί να γίνουν με χαμηλότερες τιμές.

3. Οι συζητήσεις με το Ενιαίο Συμβούλιο Εξυγίανσης (SRB) για τις ελάχιστες απαιτήσεις σε ίδια κεφάλαια για τις επιλέξιμες υποχρεώσεις (MREL) δεν έχουν αρχίσει και οι τράπεζες δεν περιμένουν να ξεκινήσουν αν η χώρα δεν αποκτήσει πλήρη πρόσβαση στις αγορές.

4. Καθαρά έσοδα από τόκους (ΝΙΙ): Οι τόκοι από τα NPEs αντιστοιχούν από περίπου 25% (Εθνική Τράπεζα) έως περίπου 45% των καθαρών εσόδων από τόκους ( Τράπεζα Πειραιώς), λόγω των υψηλών δεικτών NPEs στον κλάδο. Αν και αυτοί συμμορφώνονται με το IFRS9, ωστόσο μπορεί να θεωρηθεί ως χαμηλότερη ποιότητα, δεδομένων των κινδύνων που σχετίζονται με τη μελλοντική ανάκαμψή τους.

5. Καθαρά επιτοκιακά περιθώρια (ΝΙΜ): Τα καθαρά επιτοκιακά περιθώρια αναμένεται να συρρικνωθούν καθώς, παρά την έλλειψη ισχυρού ανταγωνισμού (σε μια κατά τα άλλα ολιγοπωλιακή αγορά), η συνεχιζόμενη απομόχλευση των ισολογισμών σε συνδυασμό με την έλλειψη ευκαιριών ποιοτικού δανεισμού και τους περιορισμούς στα ελληνικά κρατικά ομόλογα υψηλών αποδόσεων, αναμένεται να ασκήσουν πτωτικές πιέσεις στην τιμολόγηση.

ΤΑ ΠΙΟ ΔΗΜΟΦΙΛΗ

ΔΙΑΒΑΖΟΝΤΑΙ ΠΑΝΤΑ

ΔΕΙΤΕ ΕΠΙΣΗΣ

Τι αποκαλύπτει ο δικηγόρος της πολιτικού για τον κοινό τους στόχο

Κάλεσμα στους υποστηρικτές του να δώσουν το «παρών» στην αυριανή εκδήλωση απεύθυνε ο Στέφανος Κασσελάκης

Οι Κυριακές με ανοιχτά καταστήματα

«Είναι σαφές ότι δεν σέβονται την ψήφο των πολιτών» δήλωσε για τις ανεξαρτητοποιήσεις Τζάκρη και Πούλου

Αιχμές από τον υποψήφιο για την προεδρία του ΣΥΡΙΖΑ στην τελική ευθεία πριν τις εκλογές στην Κουμουνδούρου

«Τις ανεμογεννήτριες τις ξέρω πολύ καλά, με πίεζε ο χρόνος», είπε ο υποψήφιος πρόεδρος του ΣΥΡΙΖΑ

«Μακάρι να επαναληφθεί και να ανανεωθεί η θητεία της» σημειώνει ο καθηγητής Συνταγματικού Δικαίου

Ποιο είναι το σχέδιο δράσης για το 2025

«Ο Κώστας Καραμανλής τοποθετείται με ευπρέπεια», λέει ο Παύλος Μαρινάκης

Ο ΣΥΡΙΖΑ τελείωσε μεν αλλά άφησε ανεξίτηλο λεκέ στο συλλογικό υποσυνείδητο

Η αρμοδιότητα ανήκει στο υπουργείο Πολιτισμού, καθώς έχει κηρυχθεί μνημείο

«Αυτή είναι η επιτυχία της φορολογικής μας πολιτικής» ανέφερε χαρακτηριστικά

Όποιο και αν είναι το στιλ σας, το να προσθέσετε την ενσυναίσθηση στις τεχνικές σας, θα σας φέρει μόνο αύξηση πωλήσεων

«Εμείς ψυχραιμία»: Πώς σχολιάζει τις εξελίξεις για το κόμμα που γίνεται αξιωματική αντιπολίτευση

Πέντε ερωτήσεις και απαντήσεις για την εκλογική διαδικασία της Κυριακής

Τι απάντησε στις κατηγορίες περί «πράσινου ΣΥΡΙΖΑ»

Με αφορμή την έκπτωση του ΣΥΡΙΖΑ από την αξιωματική αντιπολίτευση

Από την μικρασιατική καταστροφή και μετά, η Ελλάδα ασκεί την εξωτερική της πολιτική με μάλλον φοβικό τρόπο

Τι περιλαμβάνουν οι επενδύσεις άνω των 5 δισ. ευρώ

Πώς σχολιάζει το γεγονός ότι ο ΣΥΡΙΖΑ δεν είναι πια Αξιωματική Αντιπολίτευση

Έχετε δει 20 από 200 άρθρα.